Zone de lecture principale avec sommaire latéral.

Assurance vie multi-supports : souplesse, diversification et cadre fiscal avantageux en 2026

L’assurance vie demeure en 2026 un choix d’épargne privilégié grâce à sa remarquable flexibilité dans la gestion des supports. Dès la huitième année de détention, la fiscalité sur les gains s’allège, ce qui favorise la croissance patrimoniale. Ce cadre fiscal avantageux en fait un placement idéal pour un horizon moyen à long terme.

Les contrats multi-supports proposent une pluralité de supports. D'un côté, les fonds en euros garantissent le capital hors frais et offrent un rendement annuel via la participation aux bénéfices. De l’autre, les unités de compte, telles que les actions, obligations et immobilier, sont plus dynamiques mais impliquent une exposition aux risques de marché.

Cette combinaison diversifiée permet de panacher les risques sectoriels, géographiques et financiers, et ainsi limiter la volatilité globale du portefeuille. Cette répartition intelligente s’adapte à la plupart des profils d’investisseurs, offrant un précieux équilibre en 2026 dans un contexte économique encore incertain.

Diversification multi-effet : panacher fonds euros, SCPI, fonds obligataires et produits structurés

Pour bâtir une stratégie multi-effet efficace cette année, il faut mixer judicieusement plusieurs supports. Les fonds en euros sécurisés assurent stabilité tandis que les SCPI à haut rendement apportent une source de revenu fiable, même si leur liquidité reste limitée.

Les fonds obligataires datés, moins volatiles, complètent cette base, même s’ils restent sensibles aux fluctuations des taux et aux risques crédit. Enfin, les produits structurés intégrant des parts de non-coté enrichissent le portefeuille en termes de diversification et potentiel de performance.

Chaque classe d’actifs présente ses propres contraintes et limites, notamment en termes de liquidité et volatilité. Il est donc essentiel d’adapter cette allocation aux objectifs personnels, à l’horizon temporel et au profil de risque afin d’obtenir un équilibre optimal tenant compte des tendances géopolitiques et économiques marquées en 2026.

Gestion pilotée ou libre : adapter le multi-effet à son profil et marché

Gestion pilotée : allocations sur mesure

Avec la gestion pilotée, vous déléguez le pilotage à des experts assistés d’algorithmes qui créent une allocation personnalisée selon votre profil de risque, votre horizon d’investissement et les conditions de marché. Cette approche simplifie la gestion et assure une réactivité optimale face à l’évolution des marchés.

Gestion libre : autonomie et suivi renforcé

La gestion libre vous confère le contrôle total de vos arbitrages entre les fonds. Cette méthode requiert une bonne connaissance des marchés financiers et un suivi rigoureux de votre portefeuille. C’est un choix adapté pour les investisseurs expérimentés aimant gérer activement leurs placements.

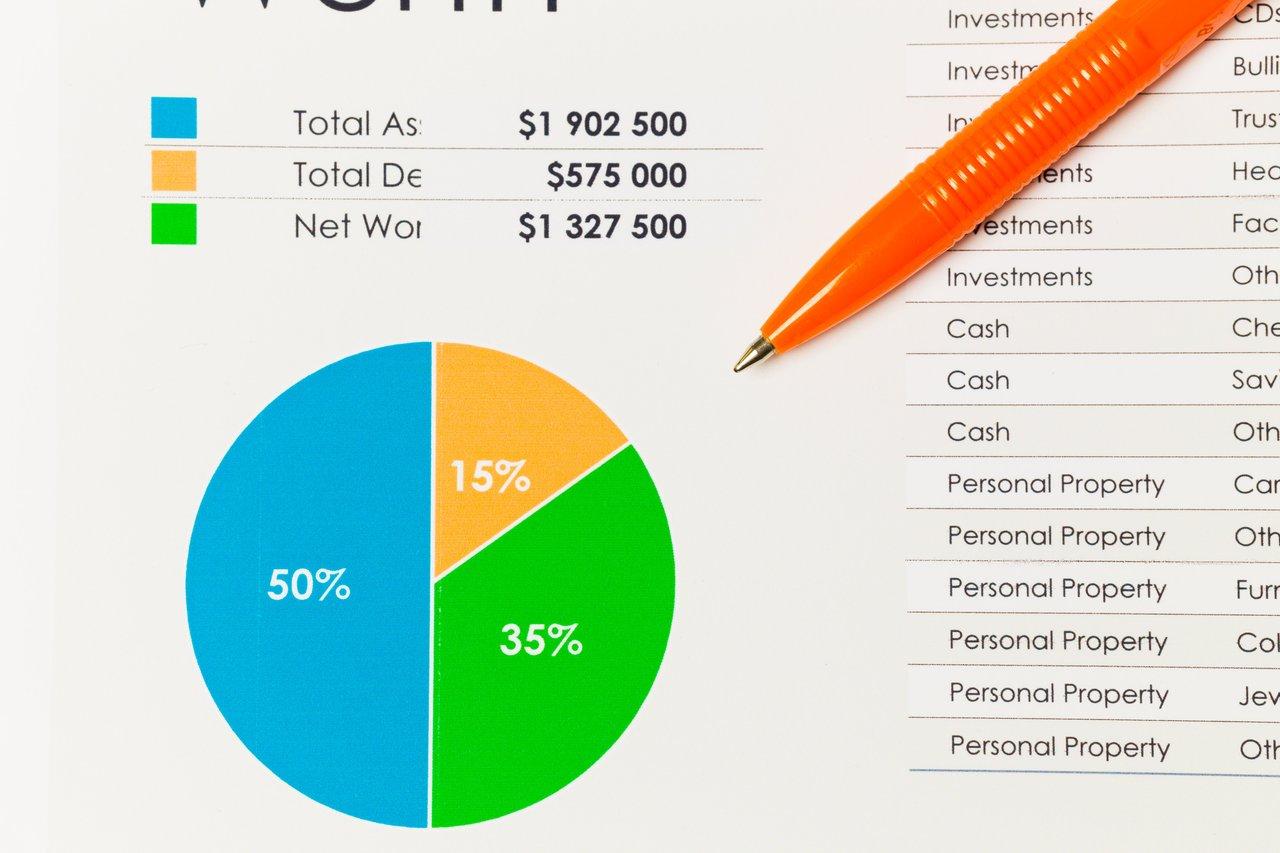

Répartition adaptée au risque

La clé est de définir la part entre fonds en euros sécurisés et unités de compte dynamiques selon votre tolérance au risque. Les profils prudents privilégient les fonds euros à capital garanti tandis que les plus audacieux augmentent la part des unités de compte pour viser une performance supérieure. Des ajustements réguliers via arbitrages permettent d’adapter votre portefeuille aux évolutions personnelles ou économiques.

Investissement responsable : intégration ESG et labels ISR en 2026

La réglementation SFDR et le référentiel ISR 2024 renforcent les exigences des fonds labellisés, qui doivent désormais intégrer au minimum 15 % d’investissements alignés aux Accords de Paris. Cela garantit une meilleure transparence sur les impacts environnementaux, sociaux et de gouvernance des placements.

Les stratégies multi-supports intègrent aujourd’hui une gamme étendue de fonds éthiques, labellisés GreenFin, Finansol ou ISR. Cette offre satisfait la forte demande des investisseurs pour des placements durables sans sacrifier la diversification ni la performance.

Elle permet de réduire des risques spécifiques liés à des pratiques non durables ou controversées, tout en associant diversification financière classique et engagement extra-financier. Ce double objectif participe à une épargne performante et en accord avec vos valeurs.

Limiter les risques et contraintes : volatilité, frais, complexité et nécessité d’un accompagnement

Les unités de compte impliquent une volatilité souvent importante et un risque de perte en capital, exigeant une vigilance constante et un horizon de placement adapté, généralement moyen à long terme.

La sélection des supports, souvent complexe, nécessite un accompagnement professionnel personnalisé pour identifier fidèlement votre profil d’investisseur, choisir les supports adéquats et optimiser les arbitrages dans la durée.

Les frais, variables selon les contrats (entrée, gestion, arbitrage), peuvent impacter significativement les performances nettes. Il est crucial de les comparer soigneusement avant de s’engager.

La tenue d’un suivi régulier permet d’adapter votre stratégie aux objectifs évolutifs et aux conditions de marché. En parallèle, l’investissement progressif via des versements programmés aide à lisser les coûts d’achat et à gérer la volatilité des unités de compte.

- Analysez précisément vos besoins et votre profil de risque avant l’investissement.

- Favorisez la diversification intelligente entre parts liquides, sécurisées et dynamiques.

- Privilégiez l’accompagnement d’un conseiller spécialisé pour optimiser vos choix.

- Comparez les frais des contrats pour maximiser le rendement net.

- Utilisez les versements programmés pour atténuer l’impact des fluctuations marchés.

- Adaptez régulièrement la composition de votre portefeuille aux évolutions personnelles et économiques.

Cette démarche permet de sécuriser votre capital tout en visant une performance durable, en respectant vos objectifs et contraintes.

Commentaires